如何加杠杆买股票 天时地利人和,恒瑞医药赴港上市看点多

刘宁女士:经济学硕士,2004年5月加入嘉实基金管理有限公司,在公司多个业务部门工作,2005年开始从事投资相关工作,先后担任债券专职交易员、年金组合组合控制员、投资经理助理、机构投资部投资经理。2004年5月至2023年6月就职于嘉实基金管理有限公司,历任债券交易员、投资经理助理、投资经理、基金经理。2023年6月加入汇添富基金管理股份有限公司,担任纯债部总经理助理。2013年03月08日至2023年06月02日任嘉实增强信用定期开放债券型证券投资基金的基金经理。2013年06月04日至2020年11月09日任嘉实如意宝定期开放债券型证券投资基金的基金经理。2013年07月30日至2014年09月19日任嘉实丰益策略定期开放债券型证券投资基金的基金经理。2013年08月21日至2019年04月26日任嘉实丰益信用定期开放债券型证券投资基金的基金经理。2015年12月15日至2017年12月26日任嘉实新起点灵活配置混合型证券投资基金的基金经理。2016年04月08日至2023年06月02日任嘉实新趋势灵活配置混合型证券投资基金的基金经理。2016年04月08日至2019年12月05日任嘉实新优选灵活配置混合型证券投资基金的基金经理。2016年12月02日至2019年12月05日任嘉实稳荣债券型证券投资基金的基金经理。2017年01月07日至2019年07月23日任嘉实新添瑞灵活配置混合型证券投资基金的基金经理。2017年03月01日至2018年10月08日任嘉实新添程灵活配置混合型证券投资基金的基金经理。2017年03月17日至2023年05月18日任嘉实新添华定期开放混合型证券投资基金的基金经理。2017年07月14日至2022年10月24日任嘉实新添泽定期开放混合型证券投资基金的基金经理。2017年07月20日至2019年12月10日任嘉实合润双债两年期定期开放债券型证券投资基金的基金经理。2017年08月24日至2022年12月21日任嘉实新添丰定期开放混合型证券投资基金的基金经理。2018年01月20日至2021年05月12日任嘉实润泽量化一年定期开放混合型证券投资基金的基金经理。2018年03月27日至2021年05月12日任嘉实润和量化6个月定期开放混合型证券投资基金的基金经理。2018年04月26日至2022年02月17日任嘉实新添荣定期开放灵活配置混合型证券投资基金的基金经理。2018年07月05日至2021年08月03日任嘉实3年封闭运作战略配售灵活配置混合型证券投资基金(LOF)的基金经理。2018年09月27日至2021年04月21日任嘉实新添康定期开放灵活配置混合型证券投资基金的基金经理。2018年11月02日至2021年08月11日任嘉实致盈债券型证券投资基金的基金经理。2019年04月03日至2021年06月28日任嘉实新添元定期开放混合型证券投资基金的基金经理。2019年08月09日至2021年08月24日任嘉实新添益定期开放混合型证券投资基金的基金经理。2019年12月04日至2020年12月15日任嘉实民企精选一年定期开放债券型证券投资基金的基金经理。2020年03月06日至2021年05月12日任嘉实致宁3个月定期开放纯债债券型证券投资基金的基金经理。2020年10月19日至2023年06月02日任嘉实新起点灵活配置混合型证券投资基金的基金经理。2020年10月19日至2023年06月02日任嘉实致嘉纯债债券型证券投资基金的基金经理。2020年11月03日至2023年06月02日任嘉实致信一年定期开放纯债债券型发起式证券投资基金的基金经理。2020年11月03日至2021年11月27日任嘉实稳鑫纯债债券型证券投资基金的基金经理。2020年11月17日至2021年12月22日任嘉实新起航灵活配置混合型证券投资基金的基金经理。2020年11月17日至2022年01月01日任嘉实新添辉定期开放灵活配置混合型证券投资基金的基金经理。2020年11月17日至2022年05月26日任嘉实新财富灵活配置混合型证券投资基金的基金经理。2020年11月17日至2022年07月08日任嘉实新优选灵活配置混合型证券投资基金的基金经理。2020年11月17日至2023年06月02日任嘉实新思路灵活配置混合型证券投资基金的基金经理。2021年08月03日至2021年09月10日任嘉实产业优选灵活配置混合型证券投资基金(LOF)的基金经理。2022年04月21日至2023年06月02日任嘉实丰年一年定期开放纯债债券型证券投资基金的基金经理。2023年12月26日担任汇添富短债债券型证券投资基金基金经理。2023年12月26日担任汇添富鑫和纯债债券型证券投资基金基金经理。现任汇添富稳合4个月持有期债券型证券投资基金基金经理。

晏建军先生:华中科技大学管理学硕士。2013年8月至2016年6月就职于中信保诚基金管理有限公司,2016年6月至2023年4月就职于前海开源基金管理有限公司,2023年5月至2024年7月就职于上海海通证券资产管理有限公司。2024年7月起加入汇添富基金管理股份有限公司。现任汇添富鑫荣纯债债券型证券投资基金基金经理。2024年09月04日起任汇添富鑫裕一年定期开放债券型发起式证券投资基金、汇添富中债1-3年国开行债券指数证券投资基金基金经理。2024年09月13日起任汇添富纯债债券型证券投资基金(LOF)基金经理。

作为A股“医药一哥”的恒瑞医药,在拥有巨量货币资金的背景下赴港上市募资,成今年四季度最受医药圈关注的消息之一,可谓一石激起千层浪,各种言论猜想甚嚣尘上。我想说的是恒瑞医药港股上市不仅没那么可怕,市场还应该有所期待!

内看复苏:国内市场复苏带来基本面改善

“内看复苏”是从时间维度上来说的。随着集采效应对恒瑞的边际影响进一步弱化,以及创新药进一步放量,恒瑞的业绩增速提升显著。据恒瑞医药三季报,前三季度实现营业收入201.89亿元,同比增18.67%,归属于上市公司股东的净利润46.20亿元,同比增32.98%,归属于上市公司股东的扣除非经常性损益的净利润46.16亿元,同比增37.38%。展现了极为稳健的发展势头。

与之相对应的,截至2024年9月30日,恒瑞医药货币资金高达221.3亿元,此外公司还有7.74亿元交易性金融资产。有趣的是,恒瑞几乎没有任何有息负债,庞大的货币资金也为其带来了可观的财务收入,2024年前三季度公司利息收入为4.91亿元,占其归母净利润十分之一左右。此外,恒瑞的经营性现金流也十分优异,2024年前三季度恒瑞医药经营性现金流流入金额为45.85亿元。

因此,综合来看,恒瑞当下可谓是财大气粗,根本“不差钱”。那为什么还要走海外上市这步棋呢?按照恒瑞医药的官方说法,所得募集资金在扣除发行费用后,将用于(包括但不限于):研发创新、产品商业化及公司运营等用途。说白了还是服务其“创新+国际化”双轮驱动战略。

远看创新:新药快速放量,转型成果显著

“远看创新”是从产业可持续发展维度上来说的。创新是医药企业永葆青春、不断向上的生命线。在恒瑞的半年报中,“创新”一词被提及191次,这家企业创新基因刻入骨血。截至目前,恒瑞累计研发投入超400亿元,2021年到2023年研发投入每年均超60亿元,今年前三季度的研发费用已达45.49亿元。

在持续大力度研发投入驱动下,恒瑞创新成果不断涌现。今年以来,自身免疫疾病领域首个创新药夫那奇珠单抗注射液获批上市,HER2ADC创新药注射用瑞康曲妥珠单抗等7项创新药申报上市。截至目前,恒瑞已在国内获批上市17款1类创新药、4款自研2类新药,创新成果稳居行业领先地位。

不仅如此,恒瑞武器库的“弹药”充足,有90多个自主创新产品正在临床开发,300余项临床试验在国内外开展。从公开信息来看,目前有近20项新药的上市申报获受理,这些产品和新适应症有望在不久的将来陆续上市,为恒瑞带来新的增长动力,企业盈利预期良好。

此外,恒瑞医药还在不断完善其技术平台,包括化学药物、单克隆抗体、双特异性抗体、抗体药物偶联物(ADCs)、小核酸药物、核医学药物以及多特异性抗体等领域,并积极开拓结构生物学、人工智能(AI)辅助药物研发等前沿领域。

从以上角度看,不去香港上市,在A股继续享受作为行业龙头的高昂溢价,在国内过着稳稳的幸福生活,似乎是恒瑞的最优解。何况对比上市审核的长流程,通过引入国资等多种方式同样可以“来钱”,而且更快,也不用承担港股上市带来的股价折价的可能性。

但港股上市的意义对恒瑞而言远不止财务价值和短期股价波动。正如一些投资者说的那样:融资20亿美元的消息放出来,一天恒瑞市值就跌了130亿人民币。这些账,恒瑞不可能没算过。但这都是小账,恒瑞更懂得算大账、算长远账、算整体账、算综合帐,比起公司“创新”和“国际化”战略的账,眼前这点“坛坛罐罐”就不值一提。由此可见,恒瑞的眼光放得很长远,“此其志不在小”。

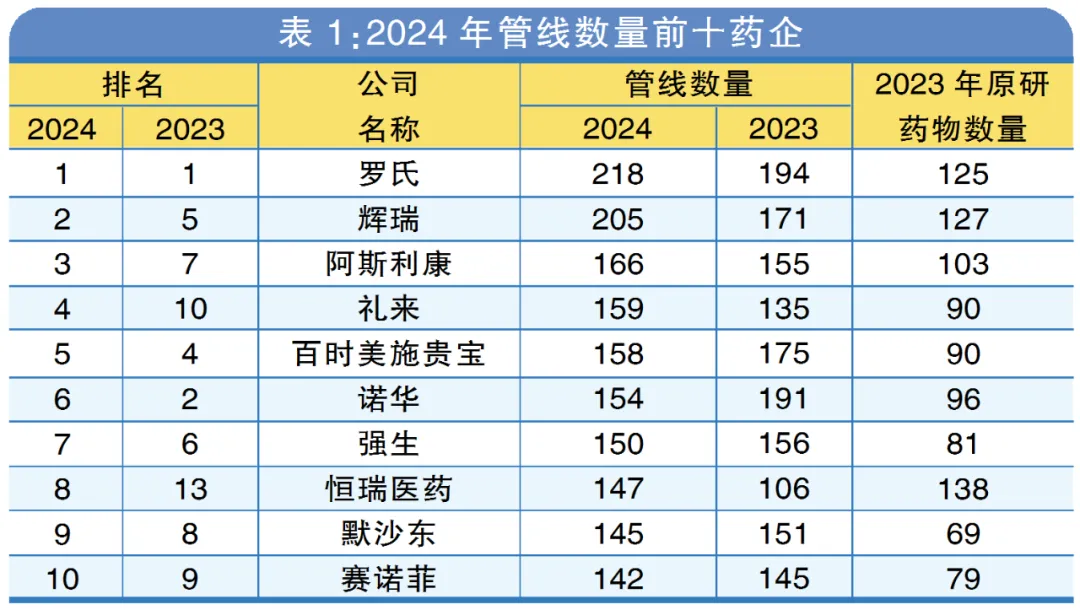

据国际知名咨询机构Citeline发布《2024年医药研发年度回顾》,恒瑞医药连续三年进入全球制药公司管线规模TOP25,2024年排名更是跃升至全球第8位。