美股有杠杆吗 “最爱房企”的浙商银行, 逆天改命了?

美股有杠杆吗

美股有杠杆吗

资料显示,崇达转2信用级别为“AA”,债券期限6年(第一年0.30%、第二年0.60%、第三年1.00%、第四年1.50%、第五年1.80%、第六年2.00%。),对应正股名崇达技术,正股最新价为8.37元,转股开始日为2021年3月11日,转股价为16.82元。

自从祭出“经济周期弱敏感资产策略”,浙商银行近来业绩显著好于行业平均水平。

A股最年轻的股份制商业银行——浙商银行( 601916.SH )先后发布了2023年和2024年一季度财报,最新业绩获得了市场的认可。

《中国经济时报》发表于4月初的文章指出,透过该行的2023年全年业绩,看到了“经济周期弱敏感资产策略的实践与成果”,认为在过去两年经济波动的背景下,浙商银行用建立一批可以穿越经济周期的客群,熨平了周期对银行经营的影响。

国信证券发表于4月30日的研报,也对评价该行一季度的经营情况“营收亮眼且不良平稳”,并提到了在传统存贷业务受到利差收窄的负面影响下,该行积极调整了资产配置,抓住了金融市场交易机会,拉动营收实现不错增长。

和A股上市股份制银行对比来看,浙商银行近两年增速亮眼。但在扩张之路上,也有投资者寄语公司“做大之前先做强”。这又是为什么?

业绩加速跑得快

在小体量的基础上,浙商银行近一年来增速飞快,并体现出了两大亮点。

第一大亮点,营收和利润双双录得同比增长。该行全年实现营收637.04亿元,同比增长4.29%;归属于股东的净利润150.48亿元,同比增长10.50%。

和行业比一比,就更能发现浙商银行“双增”的业绩非常难得。据同花顺数据,2023年A股股份制银行整体的营收、利润同比分别为-3.68%和-2.96%。放在这样的背景里看,浙商银行净利润同比录得两位数高增速,更显得非常耀眼。

扒一扒更多历史数据可以发现,在2023年以前的三年期间,浙商银行的利润表现其实并不如行业平均水平。2023年是出现转折的发力之年,迅猛的势头也延续到了2024年第一季度。当季浙商银行营收录得184.07亿元、同比增长16.65%,净利润59.13亿元、同比增长5.12%,两项指标增长情况继续双双好于股份行同业平均水平。

第二大亮点,是顶着银行净息差承压的全行业难题,2023年浙商银行利息净收入攀升至475.28亿元,同比增加4.66亿元,增长率为0.99%。净息差保持了较好的韧性,2023年虽然下降到2.01%,但是也好于1.76%的同期行业平均水平。

当年浙商银行的非利息净收入的表现也毫不逊色,录得161.76亿元,比上年增加21.53亿元,增长率为15.35%。

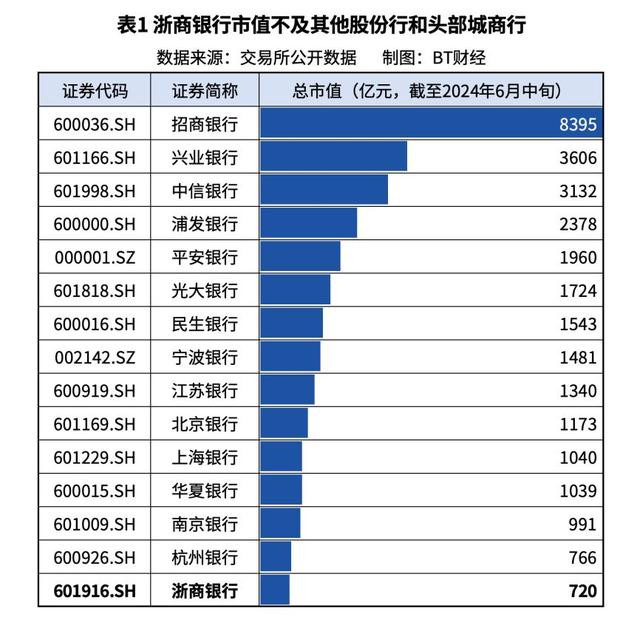

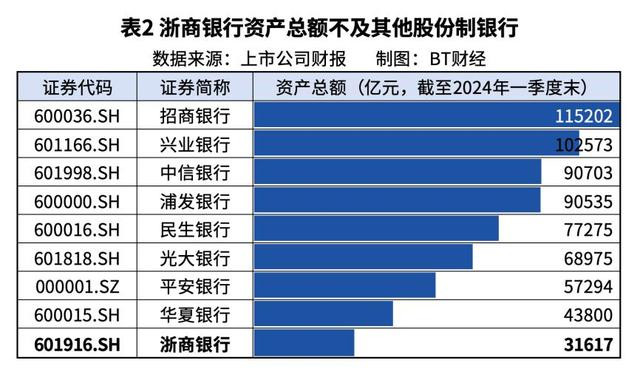

值得注意的是,浙商银行亮眼的增长数据背后,藏着基数较小的问题。目前浙商银行的市值是9家A股上市股份制银行里最小的一家,也不及宁波银行( 002142.SZ )、北京银行( 601169.SH )等头部城商行。

浙商银行的总资产虽然跨进了3万亿元门槛,但也是股份制银行行业里最小的一家,且距离头部股份行相差甚远。

资产质量上,2023年末,浙商银行不良率环比小幅下降1bp,较年初下降2bp,整体维持稳健;2023年第四季度年化不良净生成为0.74%、环比下降了31bp。2024年一季度末,浙商银行不良率为1.44%,较年初持平。前文提到的国信证券研报指出,浙商银行当季资产减值损失同比大幅增长 38.1%,但拨备覆盖率较年初下降5.1个百分点,分析预计公司加大了非信贷资产拨备的计提,借以继续夯实资产质量。

用规模和拨备换增长

2023年浙商银行资产和负债两端保持了同频且高速的增长,二者同比增速均为20%,且总负债同比增速微微高于总资产增速,这一般被机构解读为总负债可以支持总资产扩张。

资产端,2023年浙商银行保持了稳定的投放,信贷投放呈现逐月递减节奏。2023年全年生息资产同比增长19.9%,其中总贷款同比增速为12.5%,债券投资的同比高速增长拉动了资产端增长。全年新增贷款1912亿元,较2022年多增134亿元,信贷投放稳定。

值得特别关注的一点是,浙商银行金融投资高速增长。据2023年年报,金融投资突破万亿元大关、录得1.00万亿元,比上年末大幅增加2487.88亿元,同比增速高达33.09%。其中债券投资从2022年的5468.24亿元大幅增长到2023年的7601.03亿元。

负债端,也呈现出存款增速边际向好的势头,尤其是同业负债保持高增。2023年计息负债同比增长了19.8%,其中存款总额同比增长了10.9%,增速低于负债端整体,因此存款占比计息负债的比例也环比下降了1.8个点至64.3%。

负债端边际性的改变出现在2023年第四季度。中泰证券发表于2024年3月31日的研报指出,当季浙商银行的存款净增702亿元,扭转了三季度同比缩减的情况。另外同业负债一直维持在高增速,占比计息负债的比例也提升至21.9%。

浙商银行之所以能实现业绩高速增长,规模扩张和拨备释放是两大最主要的因素。上述中泰证券研报进行了量化分析,认为规模扩张对浙商银行2023年业绩的正向贡献达到17.3个点;其次为拨备释放,对业绩贡献10.2个点。2023年末,浙商银行拨备覆盖率季度环比下降了0.35%至182.59%,较年初仍提升了0.4%,整体保持稳定。另外,净其他非息收入正向贡献了2.76个点。

对业绩形成拖累的因素,首当其冲的是净息差,对业绩的拖累达到16.29个点,其次为成本的拖累。但好在浙商银行的费用增速出现放缓势头,业务及管理费在2023年末累积同比增长13.8%,增速较前三季度的14.2%减缓。

整体来看,浙商银行也是全行业为数不多在2023年成功实现“以规模换增长”的银行。

“最爱房企”的银行现状如何?

近些年浙商银行的发展,总伴随着“最爱房企的银行”“最爱地产商”这样的称号,在当下的环境里面看,恐怕并非什么好事。浙商银行近些年对房地产业风险敞口究竟如何?

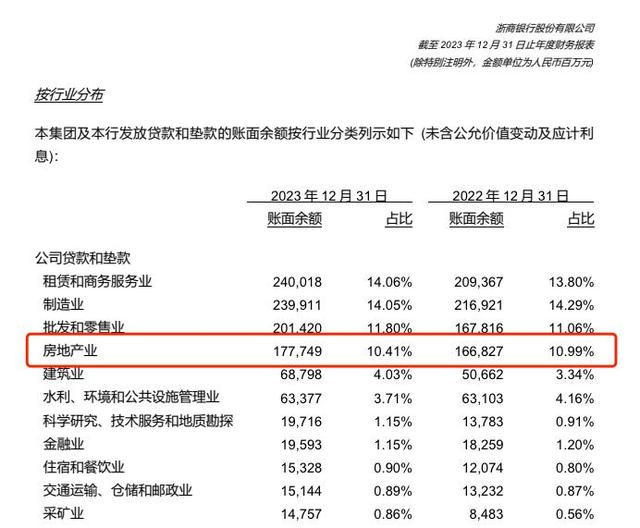

从绝对量来看,2023年报显示,该行对房地产业的公司贷款和垫款在行业里看不算最高,为1777.49亿元,同期中国银行的该项指标高达1.47万亿元。

但市场还是对这一风险敞口非常敏感,原因有四。

其一,是在各个银行纷纷压降对房地产业的贷款和垫款之际,浙商银行对该行业的信贷投放不降反升,从2022年的1668.27亿元上升到上述1777.49亿元;占比从10.99%微微下降到10.41%。

对比也能发现,浙商银行对房地产业的投放还是偏高。另外一家资产总额也在3万亿元水平的银行——北京银行2023年年报显示,该行对房地产业的贷款账面余额为1194.58亿元,不仅余额更少,5.93%的占比也明显低于浙商银行。

其二,是浙商银行的大客户集中在房地产业。2023年前十大借款人中,有第一、第三、第五、第六、第十,共五大客户都是来自房地产业,其中最大单一借款人贷款余额为63.78亿元,占浙商银行资本净额的2.69%。

其三,是浙商银行的房地产业不良贷款率明显偏高,2023年达到2.48%,比2022年的1.66%明显提升,且高于对其他行业的不良贷款率。

其四,浙商银行对恒大等大型地产公司的业务往来,持续受到投资者和市场关注。2021年浙商银行曾经在银行板块大跌之际回应称当时对恒大集团的授信金额为38亿元,有足额的抵质押物,风险可控。2023年10月,浙商银行再次在互动平台透露对恒大的授信余额为20多亿元。

投资者寄语“做大之前先做强”

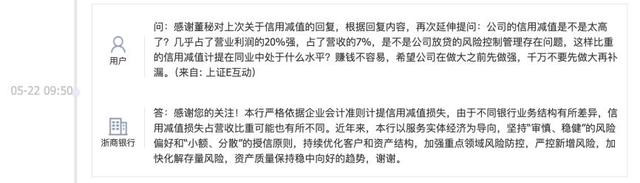

结合上述分析可以发现,浙商银行虽然在营收、利润的增速上跑赢了行业,但是其中有基数较小的因素,且风险管控问题一直牵动着市场的留意。

有投资者在互动平台上寄语浙商银行:“赚钱不容易,希望公司在做大之前先做强,千万不要先做大、再补漏。”

在未来的发展方向上,浙商银行给出了较为清晰的规划。尤其是本文开头市场给该行好评的“经济周期弱敏感资产策略”,也正是浙商银行自身的经营思路。

究竟什么是“经济周期弱敏感资产策略”?浙商银行在财报中解释,银行业的经营高度依赖经济周期,而如果想打破这种依赖,配置周期弱敏感资产将会是一个切入点。

什么样的资产算是周期弱敏感的?浙商银行拆解认为有三类,即小额分散资产、弱周期行业资产和CSA(客户服务总量)。详细展开就是小额分散资产是关注以零售、小微为主的客户,让这类天然具有“小额分散”特征的资产助力穿越周期;弱周期行业资产是从行业角度出发,投向与经济周期相关性较弱、关系国计民生的、刚性必需的行业,比如教育医疗、仓储物流、电热水气等;CSA是覆盖AUM财富管理规模、FPA对公服务等六大类金融服务。

在2023年年报里,浙商银行也透露了“经济周期弱敏感资产”策略的践行进度,称该行全年信贷增量的56%投向小额分散资产,“弱敏感资产”的营收增速远超全行营收平均增速。

这样的策略理想丰满,但现实仍将面临重重考验。平安证券发表于4月30日的研报点评认为,2024年一季度浙商银行净利息收入得益于经济周期弱敏感资产战略深化,资产端利率韧性凸显,净利息收入同比增长0.6%,在行业利差业务普遍承压的情况下维持增长实属不易。尽管营收表现亮眼,但是当季浙商银行的盈利增速放缓。特别是中收业务方面,银保费率下调给行业带来的负面影响持续显现,当季手续费及佣金净收入同比缩减了3.4%。

鉴于浙商银行是唯一一家总部在富庶浙江地区的股份行,“深耕浙江”与跨区域布局等经营思路并行,给该行未来对公和零售业务的发展奠定基础,且2022年来浙商银行的资产质量进入改善周期。因此,平安证券仍偏乐观认为,随着历史包袱的不断出清,叠加战略落地的持续深化,预计浙商银行未来盈利质量将会改善。

风险提示方面,机构普遍提到了经济下行导致行业资产质量压力超预期抬升、利率下行继续挤压行业息差、房企现金流压力加大引发信用风险抬升等三大问题。展现出“追赶者”姿态的浙商银行,未来怎么将持续向好的势头保持下去美股有杠杆吗,优化自身资产质量,让区域红利的不断释放?这一场“逆风局”仍将继续。